日本株ハイインカム毎月分配レアル【評価】アストマックス投信

ネット証券の買い付けランキングで最近出てきて気になったのが、

日本株ハイインカム(毎月分配型)(ブラジルレアルコース)

商品設計よりも運用会社が「アストマックス投信投資顧問」という聞きなれない会社だけに人気の秘密が何なのかとても興味がわくところです。

純資産としては約76億円(2014/10/15時点)で人気急上中の新人さんですね。

日本株ハイインカム(毎月分配)ブラジルレアルの運用内容を評価

日本株のインデックスである日経平均に連動する投資をおこないます。

単に日経平均に投資するのではなく、コール・オプションを活用したカバードコール戦略をおこないます。

日本株への投資を行うと同時にブラジルレアルへの投資も行います。

収益の内訳は、「日本株の配当+日本株のカバードコール戦略+ブラジルレアル収益」となります。

為替ヘッジは行いませんので、円安になれば収益の上昇が期待できます。

| 項目 | 説明 |

|---|---|

| 投資対象 | 日本株(日経平均) |

| 通貨 | ブラジルレアル |

| 為替ヘッジ | なし |

| 決算 | 毎月22日付近、年合計12回の配当 |

| 設定日 | 2012-01-13 |

| 運用種別 | アクティブファンド |

| 運用形態 | ユーロ円債を利用した日本株ハイインカム戦略インデックスの連動債に投資 |

日本株にカバードコール戦略を活用して、さらにブラジレアルの収益を狙うという三階建ての投資信託です。

三階建てといえば海外REITが多かったですが、最近は日本株が好調なのもあって商品設計としてよく見かけるようになりました。

日本株だけじゃなくさらに他の収益を上乗せするハイリターン投資が人気の理由だと思います。

カバードコール戦略の運用では、日本株の動きと違う可能性があることを認識しておく必要があります。

商品設計が複雑ですが、このカバードコール戦略を理解しておくことが重要です。

ハイリターン投資なだけに毎月分配型との相性は良いと思います。

2013年という設定タイミングが良かったこともあり、分配金はずっと250円を維持。

もしかしたら単純に高分配で人気だということだとするならちょっと注意が必要ですが、トータル損益を理解したうえでなら問題はありません。

分配金は元本を取り崩して支払われる場合がありますので認識が必要です。

=>分配金には元本払戻金(特別分配金)というのがある

為替ヘッジがありませんから、円高になるとマイナスになります。

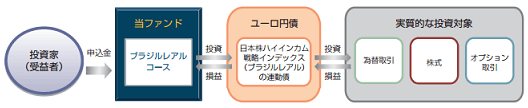

日本株ハイインカム(毎月分配)ブラジルレアルはユーロ円債に投資している

日本株ハイインカム(毎月分配型)(ブラジルレアルコース)を運用しているのは、

アストマックス投信投資顧問株式会社というところです。

しかしこの会社が投資しているのはユーロ円債というものです。

アストマックス投信投資顧問が日本株やブラジレアルなどを直接取引しているのではありません。

ユーロ円債はドイツ銀行のロンドン支店が発行しているもので、

別の会社がブラジレアル、日本株、カバードコール戦略などの取引を行っています。

ユーロ円債とは円建てで発行される外国債券のことです。

発行コストが安く自由度が高いため複雑な商品設計をつくるときの仕組債として使われています。

あくまでも仕組み上の債券であって投資対象は、日本株とブラジレアルですので安心して下さい。

三階建て投資信託をファンド・オブ・ファンズで設計するところもありますが、運用を委託しているという点では同じと言えます。

※欧州のユーロ通貨とは全く関係がありません。

ユーロ円債の良くない点は、透明性が低いこと。

運用内容の開示が低い傾向があります。

ファンド・オブ・ファンズでは、ファンドの決算情報などある程度の開示がありますが、それでも透明性は限定的なのですけどね。

尚、債券という名前が付いていますが金利の上下により価格が変動するわけではありません。

あくまでも仕組み上の名前なので通常の債券とは全く違うことを理解しておきましょう。

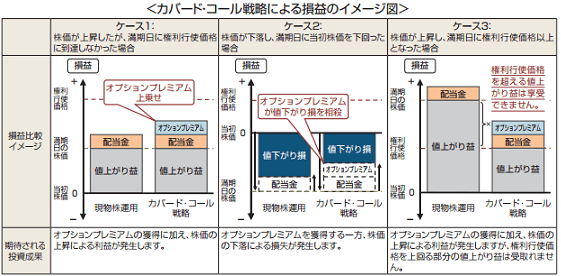

カバードコール戦略について

日本株ハイインカム(毎月分配)ブラジルレアルで理解しておかなければいけないのが、

カバードコール戦略です。

コール・オプションという金融商品を活用したもので、期限と目標価格が決められているものを取引します。

オプションプレミアムとして収益が得られるのが特徴です。

しかし注意しておきたいのがケース3。

目標価格よりも大きく日本株が上昇した場合、目標価格を超える分の利益が得られないという点です。

カバードコール戦略とは、

ある一定の利益を捨てる代わりに指定の利益を確保できる戦略だと理解すれば分かりやすいと思います。

大きく儲けるという戦略ではなく、価格が下落したときに損失の補填をすることで、

安定した収益の確保を目指した運用をするものと言えます。

ただし、どれだけカバードコール戦略を使うかによって大きく結果が違ってきますから、

どれだけ運用結果が安定するかは運用内容で把握するしかありません。

購入時手数料や運用コストを評価

| 項目 | 説明 |

|---|---|

| 購入時手数料 | 0% |

| 実質の信託報酬 | 2.34% |

<評価・解説>

三階建てのハイリターン設計で購入時手数料が0円なのはとても素晴らしいと思います。

しかし、信託報酬がとても高いです。

日本株インデックスへの投資であることと、ユーロ円債を使うことは、むしろコストを安く要素が整っているのになぜこんなに高いのでしょうか(^_^;

目論見書を確認するとユーロ円債に係る費用が0.7%というのがとても大きく感じます。そんなにコストが必要となると、ユーロ円債がデメリットになっている気がします。

もちろんリターンが伴っていれば文句はありませんが、標準的な水準を大きく超えすぎている気がします。

株はインデックス運用しているので、運用の余地はカバードコール戦略に集中します。どれほど上手く運用しているのかは厳しく見ないといけません。

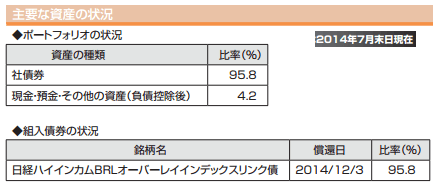

組み入れられている ポートフォリオの評価

<評価・解説>

現金比率が高いですね。カバードコール戦略でリスクをヘッジしているという運用の性質上、できるだけ委託先に任せるべきだとは個人的には思います。

投資先の債券銘柄は、1つのみでとっても単純ですね。

運用をしていくにつれユーロ円債の買い換えで構成が変わることもありますので償還日を迎えたあとには必ず運用レポートをチェックしましょう。

予想通りというか、カバードコール戦略についての中身が一切見えないのは透明性の低さを感じます。(^_^;

ベンチマークと運用実績の比較を評価

この投資信託にはベンチマークがありません。

<評価・解説>

三階建ての投資信託は少ないですができるだけ似たような投資信託と比較していくことをおすすめします。

日本株とブラジレアルの2階建て投資信託との比較は役に立ちます。

リターンの違いの他、信託報酬にも注目して選別するとよいです。

日本株ハイインカムの円コースと日本株投資信託を比較してみる

日本株ハイインカムのカバードコール戦略に関して運用レポートで全く内容について記載がありませんでした。

カバードコール戦略をおこなっている投信の中でもダントツに情報が少ないです。

日本株ハイインカムにはブラジレアルの影響を受けない円コースが存在します。

日本株へ投資する投資信託と円コースを比較することでカバードコール戦略の運用状況を確認してみたいと思います。

日経平均に連動する投資をおこなっていますから、

日経平均をインデックス運用しているものと比較することとします。

しかし毎月分配すると投資効率が下がるものですので、単純にインデックスと比較しても正確な評価をしているとはいえませんから、参考程度にお願いします。

毎月分配型との比較もしたかったのですが適したものが見つからなかったので出来ませんでした。

以下、期間でのリターンを比較したものを掲載します。

2012/01/13~2014/8/29(3年と8ヶ月超)

| 銘柄 | リターン |

|---|---|

| 日本株ハイインカム(毎月)(円) | 25.3% |

| eMAXIS 日経225インデックス | 88.0% |

| ニッセイ 日経225インデックスファンド | 88.6% |

※計算方法は、配当の再投資なしで本当の利回りによる計算とします。

以下は、日本株とブラジレアルを運用する投資信託とも比較してみました。

| 銘柄 | リターン |

|---|---|

| 日本株ハイインカム(毎月)(レアル) | 49.7% |

| 日本株225・ブラジルレアルコース(毎月) | 108.5% |

毎月分配型の場合、長期だと差が大きくなってしまうので、

短期リターンの比較も載せておきますね。

| 銘柄 | 6ヶ月 リターン |

1年 リターン |

|---|---|---|

| 日本株ハイインカム(毎月)(円) | 10.2% | 7.9% |

| eMAXIS 日経225インデックス | 12.7% | 11.3% |

| ニッセイ 日経225インデックスファンド | 12.8% | 11.4% |

※6ヶ月リターン期間=(2014/03/24-2014/09/22)

※1年リターン期間=(2013/09/24-2014/09/22)

9/22は最近の高値付近に合わせています。

| 銘柄 | 6ヶ月 リターン |

1年 リターン |

|---|---|---|

| 日本株ハイインカム(毎月)(レアル) | 21.1% | 18.5% |

| 日本株225・ブラジルレアルコース(毎月) | 23.1% | 20.0% |

分配していないインデックスの方が投資効率が良くリターンが有利となりやすいことを理解した上でご覧ください。

毎月、250円の分配金を出しているので投資効率が悪くなっているのはしょうがないことです。

とはいえカバードコール戦略が、好調の日本株市場においては犠牲にしているリターンが意外と大きいのかもしれないというのを感じさせるものです。

もちろん、相場状況がもう少し停滞するようになれば成績が変わる可能性はあります。

信託報酬が高かったのでそれだけのリターンが反映されているかどうかが知りたかったのですが、

正直、特別な凄さは感じられないのかなと思いました。

リーマン・ショック前後の動きでリスク・リターンを実感してみる

過去に大きく上下したときの値動きを確認することでリスク・リターンの特性を実感してみたいと思います。

| 期間 | 損益率 |

|---|---|

| 下落幅 (2008/01/04-2008/12/30) |

未運用 |

| 上昇幅 (2009/01/05-2009/12/30) |

未運用 |

※計算方法は、配当の再投資なしで本当の利回りによる計算とします。

<評価・解説>

2010年からの運用だったので評価出来ませんでした。

他の投資信託の値動きを見れば、-50%以上の値動きは容易に想定できます。

ブラジルレアルの値動きも関係しますから、場合によっては-60%、-70%も想定しておいた方が良いかも。

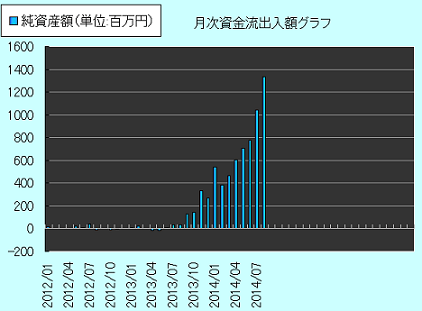

日本株ハイインカム(毎月分配)ブラジルレアルへの資金流入と資金流出

<評価・解説>

2013年の後半から段々と資金が流入していることがわかります。

2013年は円安、日本株高が大きく動き出した年です。

円安と日本株高のメリットが両方得られるこの投資信託が人気になるのは分かります。

とはいえ2012年の終わりから上昇が始まりましたので、それより遅れて流入が始まっているのをみると販売が強化されたなどの変化があったかもしれません。

2013年11月の基準価額が1万円前後。250円の分配金を継続しており、表面利回りが高くなってきたことが理由だとするなら要注意。

日本株ハイインカム(毎月分配)ブラジルレアルへの評価と感想

日本株とブラジレアルに投資できるハイリターンな投資信託で購入時手数料が0円なのはとても評価出来る点です。

短中期で売買できるので信託報酬が高くても扱いやすいといえます。

しかし、それにしても信託報酬が似たような投資信託と比べてもちょっと高すぎる気がします。

もちろん信託報酬が高くても成績が伴っていれば良いのですが、カバードコール戦略が特別に高成績を出しているとは言いづらい状況です。

長期で運用していくと相場状況が変わるのでカバードコール戦略の良い影響が今後、出てこないとも言えませんが現状の日本株が好調な状況においてはメリットが活かせなさそうです。

カバードコール戦略で安定度を増す運用をしているとは言っても、為替リスクが大きいですからブラジレアルの相場見通しを考えられない人は投資しないほうがいいです。

個人的には、日本株の動向とブラジレアルの動向をそのまま反映するニ階建て投資信託の方を選ぶと思います。

成績より安定などといったようにカバードコール戦略の優位性をどのように感じるかは人それぞれですが、正しく評価できるように意識して運用レポートを見る必要があります。

現状、カバードコール戦略に関する情報が少ないのでその点は大きな問題点です。

継続的に250円の分配を出していますが、成績に応じて分配金を全く下げないというのは運用成績にも影響するので理解しておく必要があります。

もちろん投資効率よりも高分配を重視するのであれば問題はありません。

日本株ハイインカム(毎月分配)ブラジルレアルが購入できるネット証券

なるべく安い手数料の証券会社を選んで取引することをおすすめします。

| 購入時手数料(税込) | 販売会社 |

|---|---|

| 無料 | マネックス証券 |

| 無料 | SBI証券 |

| 無料 | 楽天証券 |

※2014/10/15時点

★この記事を読んだ方はシェア/ブックマークで応援お願いします。

スポンサードリンク

お役立ち関連記事

ついでに読みたい

- 日本トレンドセレクトハイパーウェイブ【評価】スイッチングを活用

- 結い2101/鎌倉投信【評価】お金儲けじゃない心の満足感

- さわかみファンド【評価】直販投信の先駆け!長期投資で割安?

- 日本株アルファ・カルテット毎月分配型【評価】日本株の四階建て

- JASDAQオープン三菱UFJ【評価】隠れたお宝銘柄?

- 楽天日本株トリプル・ブル【評価】3倍儲かるわけではない

- ひふみプラス【評価】直販ファンドがネット証券で買える意味!

- 新興市場日本株レアル型【評価】他にない魅力はさすがネット証券専用!

日本株の投資信託 メニュー日本株の投資信託 メニュー