まず確定申告の必要書類を準備しておきましょう(投資編)

目次

確定申告に必要な書類を準備しておきましょう

確定申告は基本的に必要書類から数字を転記するだけの簡単な作業です。

面倒で時間がかかると思われているのは、

必要書類が分からなかったり、揃わなくて手こずってしまうことです。

確定申告書を作成する前にまずは必要書類をあらかじめ準備してあっさりと終わらせてしまいましょう!

確定申告をする直前に考えるというより、

事前にこういうものが必要なんだという意識で保管するクセをつけておくとよいと思います。

控除証明書などは知らず知らずのうちに届いていたりするので無くしやすいですし、

領収書などは日ごろから整理しておかないと大変な作業となってしまいます。

そのほか、勝手に届く書類などは時期がバラバラに届くので保管しておかないと紛失してしまうこともあります。

初めて確定申告する人は普段意識していないのでどんなものか分からないかもしれませんので、

書類のイメージ画像を掲載しておくので参考にしてください。

課税や申告に関する内容は正確性を期すようにしておりますが自己責任でご理解をお願いします。不明瞭な点は気軽に税務署に確認されるといいと思います。

今後、税制改正によって内容が変わる可能性もありますので都度、最新の情報をご確認ください。

※2017/01時点の内容で書いております。

給与所得がある人が準備しておくもの

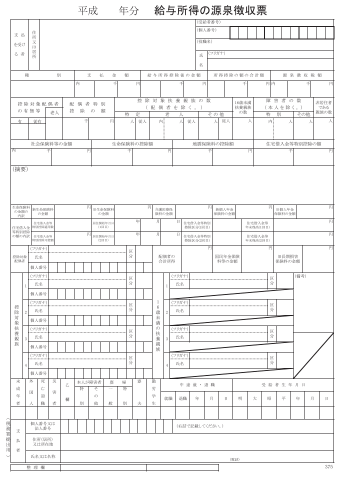

◆給与所得の源泉徴収票 ※クリックで拡大

平成28年以降は、上記の新しい様式に変わっています。

※以下は旧様式のイメージ(クリックで拡大)

おもに給与所得金額、支払った税金のほか、所得控除関連の数字が明示されているものです。

※所得控除は、生命保険料や住宅ローン控除など年末調整で申告したものになります。

会社では12月になると年末調整のための申告書を提出し、

12月の給与支給日タイミングなどで源泉徴収票を受け取る流れになっています。

遅い場合は、翌年1月になる可能性もあるようです。

もし仮に無くしてしまった場合、会社にお願いすれば再発行してくれます。

![]() 確定申告での添付

確定申告での添付

確定申告書を提出する際に源泉徴収票の原本を添付しなければなりませんので必ず原本を入手してください。 ※e-taxの場合は、添付を省略できます。

=>2019/04以降の確定申告から添付が不要になりました。個人での保存義務も無くなったそうです。

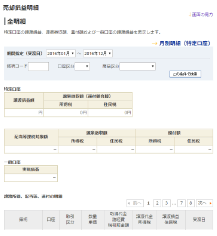

投資で特定口座での取引を申告する場合

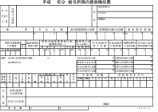

◆特定口座年間取引報告書(投資家交付用) ※クリックで拡大

特定口座で取引した1年分の投資結果を集計したもので、

おもに年間の買い付け、売却(手数料含む)、損益などが明示されています。

証券会社などの金融機関で特定口座を開設している場合、

取引した翌年1月の上旬から中旬くらいに郵送で届きます。

=>確定申告の運用変更にともない2019年からネット証券会社の多くでは郵送停止することが通知されています。Web画面の電子交付書面で確認しましょう。

遅いところは1月下旬から2月になる場合もあります。

その場合、証券会社のWEBサイトで電子交付されていれば確認することはできますので、

郵送されるのを待たなくても確定申告の作成は進めることができると思います。

=>ネット証券では電子交付書面の画面で確認できます。

(例)2019年分の場合、楽天証券では01/09交付、auカブコム証券は01/06交付、マネックス証券01/07交付、SBI証券01/16予定、みずほ証券ネット倶楽部は01/14交付など年明け後、交付日時は証券会社ごとに多少時期は違います。

取引した証券会社が複数ある場合は、

漏れなくすべての証券会社の特定口座年間取引報告書が届いたかどうかを確認してください。

※郵送不要にしていたり、取引なしの場合は届きません。

証券会社のWEBサイトなどでは電子交付で確認することはできます。

![]() 確定申告での添付

確定申告での添付

「源泉徴収あり」で確定申告する場合には、特定口座年間取引報告書の原本を確定申告で添付する必要があります。※e-taxの場合は、添付を省略できますが保管は必須です。

=>2019/04以降の確定申告から添付が不要になりました。個人での保存義務も無くなったそうです。今の時代、Web画面などで確認できますね。

投資で一般口座での取引を申告する場合

◆取引履歴明細データや年間の損益データ

一般口座で取引したものは年間の取引結果を集計します。

基本的に決まった様式や書類が無いため各証券会社ごとに用意されているサービスが異なります。

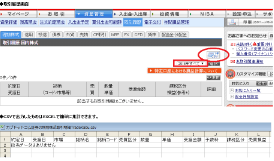

取引履歴をデータ出力して集計は自分でおこなうことが基本となっていますが、

損益の合計額を画面で表示してくれるところもあります。

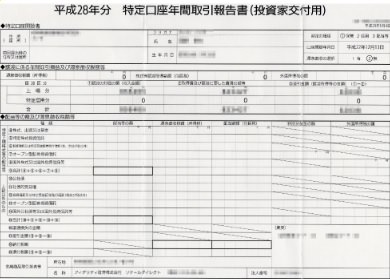

・カブドットコム証券では取引履歴をCSV出力して簡単に集計できます。

※クリックで拡大

・マネックス証券では売却損益を画面で確認したり取引履歴をCSV出力できます。

※クリックで拡大

集計は間違えてはいけませんし、面倒だと思いますが特定口座ならこれが不要なので特定口座の便利さがよく分かります。

![]() 確定申告での添付

確定申告での添付

確定申告では一般口座の取引に関しては書類の添付は不要です。

集計した明細データや証券会社の画面コピー画像などは保管しておくとよいです。

株や投資信託の損失と配当を損益通算したい場合

株や投資信託などの配当、分配金は基本的に源泉徴収されているため確定申告をする必要はありません。

しかし、株や投資信託などで損失が発生している場合は、損益通算をすることによって税金を還付(取り戻す)ことができますので必要に応じておこなってください。

※この場合、分離課税による申告をするので総合課税による配当控除の申告はできません。

特定口座で「源泉徴収あり」の場合、

配当の受け取りを証券会社にすることで特定口座内で自動的に損益通算してくれるようになりました。

※配当金等受取方法を「株式数比例配分方式」にする必要があります。

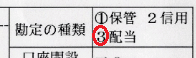

この場合、特定口座年間取引所の「勘定の種類」で「配当」にマルが付いています。

※特定口座の還付金は翌年の初めに自動で証券口座に還付されます。

ただし複数口座にまたがる場合や、

それ(源泉徴収ありで株式数比例配分方式)以外の場合は自分で確定申告して損益通算することになります。

証券会社以外で株式の配当を受け取った場合に随時、郵送されてくるものです。

1銘柄に1枚あるので多くの銘柄を保有していると

◆上場株式配当等の支払通知書 ※クリックで拡大

証券会社で株の配当や投資信託の分配金を受け取った場合に、郵送されてくるものです。

特定口座年間取引報告書と同じ時期(取引した翌年1月の上旬から中旬くらい)に郵送されてきますが、別々で遅れて届くこともあります。

=>確定申告の運用変更にともない2019年からネット証券会社の多くでは郵送停止することが通知されています。Web画面などで確認しましょう。

「源泉徴収あり」で配当受け取りを「株式数比例配分方式」としている場合は、

「特定口座年間取引報告書」に配当金が記載されていますので、「上場株式配当等の支払通知書」は郵送されません。

配当は源泉徴収で税金を支払い済みなので申告しない選択もできるのですが、

源泉徴収ありで譲渡損失が出た場合に確定申告する場合は、必ず特定口座に受け入れた配当の申告をセットでしないといけないようです。

※複数の証券口座での損益通算時などのほか、損失繰り越しする場合が考えられます。

※セットで申告が必要なのはおそらく、特定口座内で譲渡益と配当の損益通算することにより税金の還付が発生している可能性があるからだと思いますが、詳しくは知りません。詳細は、各自でご確認ください。

![]() 確定申告での添付

確定申告での添付

配当金を申告する場合は、「配当金計算書」、「上場株式配当等の支払通知書」ともに確定申告で添付をすることとなっています。「配当金計算書」を紛失した場合は、株主名簿管理人(信託銀行など)に問い合わせてください。再発行は無理なようですが、代わりとなる証明書を発行してくれるようです。

※e-taxの場合は添付を省略できますが、保管は必須です。

=>2019/04以降の確定申告から「上場株式配当等の支払通知書」、「オープン型の証券投資信託の収益の分配の支払通知書」、「配当等とみなされる金額の支払通知書」の添付が不要になりました。個人での保存義務も無くなったそうです。

![]() 貸し株サービスの注意点

貸し株サービスの注意点

貸し株などのサービスで配当金相当額として受け取る場合は、雑所得となるため株式などの損失と損益通算はできません。

証券会社によっては貸し株金利を受け取る場合、配当金の受け取りが配当金相当額として受け取ることを強制させられることがあります。

配当額が大きい場合は、貸し株金利と配当金の受け取りが分離できるところを選ぶとよいです。

=>マネックス証券の貸株サービスは優待と配当を通常通り受取できます

![]() 大口株主は損益通算できない

大口株主は損益通算できない

大口株主等(発行済株式総数の3%以上)が受け取る配当は、譲渡損失との損益通算の対象から除かれます。

一般の個人投資家はあまり関係の無い話だとは思いますので豆知識として知っておくといいです。

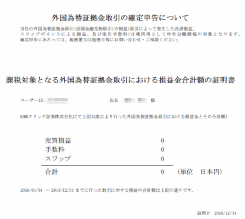

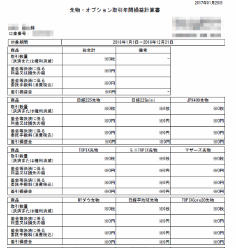

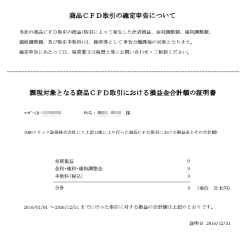

FX、CFD、先物など特定口座対象外金融商品の取引を申告する場合

◆年間損益計算書など

・以下は、ある証券会社のFXで電子交付(pdf)で取得できたものです。

※クリックで拡大

・以下は、ある証券会社のCFDで電子交付(pdf)で取得できたものです。

※クリックで拡大

・以下は、ある証券会社の先物で電子交付(pdf)で取得できたものです。

※クリックで拡大

特定口座で取引できないような投資商品の場合は、

決まった様式や書類が無いため証券会社ごとに用意されているものが違います。

一部の投資商品についてサンプルを掲載しましたが、各投資商品の損益を確認する方法については各証券会社で確認してください。

1月の中旬から下旬頃には受け取ることができると思います。

※ネット証券などでは基本的に電子交付のみです。必要に応じて自分で印刷します。

私が利用している範囲では、

年間の損益が計算されており自分で計算する必要が無く便利なものになっていました。

確定申告では数字を転記するだけなので便利です。

一部、ネット情報などを見ると確定申告を提出する際の添付書類として年間の損益報告書が必要だということを書いているところがあるのですが添付不要です。手元で保管しておきましょう。

◆経費で計上する領収書や明細書

雑所得では経費を計上することができるようになっています。

該当するのは、「FX、CFD、バイナリーオプション、商品先物、日経225先物、カバードワラントなど」です。

※「株式や投資信託など」譲渡所得の取引に関するものは計上できないものなので区別して認識しておきましょう。

雑所得の経費としては、「取引手数料、振込手数料、投資関連書籍、パソコン、通信費、セミナーなど」を対象とすることが出来ます。

経費で計上するものがあるときは、領収書や明細書を都度保管して準備しておきましょう。

経費に計上する領収書や明細書は、確定申告に添付する必要はありません。

しっかり保管しておきいつでも証明できるようにはしておきましょう。

取引以外での利用を含む場合は、利用割合で一部計上する。パソコンは10万円以上で減価償却など正しい計算処理をしないといけません。※当然取引に関係するものでなければいけません。詳しくは管轄の税務署で確認すること。経費計上の食い違いで問題が起きても自己責任でお願いします。扶養親族や配偶者などで38万円を超えると配偶者控除が受けられなくなるとデメリットが生じるという場合は、経費で調整しちゃうのはありかもしれません。まぁ、レアケースでしょうが。乱暴な経費の計上などでは税務署からペナルティを受けかねませんのでやめましょう。

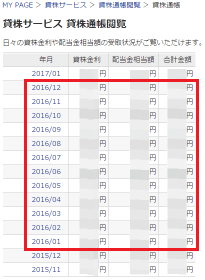

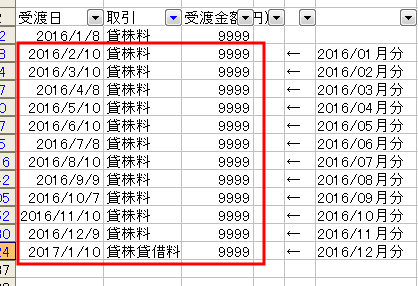

貸株サービスの金利と配当金相当額を申告する場合

◆金利と配当金相当額の受け取り履歴など

年間の受け取り結果を集計します。

基本的に決まった様式がありませんので証券会社ごとに用意されているサービスが異なります。

・マネックス証券は貸株通帳画面もしくは全取引履歴CSVで確認できます。

※クリックで拡大

確定申告する際に取引履歴を添付する必要はありません。

証券会社の履歴明細は消えてしまうので、データや印刷するなどして保管しておくといいです。

私が利用しているマネックス証券では、月末に一ヶ月分を合算したものが翌月の10日前後に支払われることになっています。

貸株金利と配当金相当額の発生と比較すると受け取り時期が翌月にズレることになります。

このとき確定申告する対象は、2月受け取りの「1月分」から翌年1月受け取りの「12月分」までをその年の所得として申告することになります。

受け取り履歴で確認すると集計範囲を間違える可能性がありますので注意して下さい。

・マネックス証券の全取引履歴CSV

※受け取り履歴で確認するときは1ヶ月ズレる。

確定申告での本人確認書類

◆マイナンバーカードか通知カード

確定申告では個人番号の記入が必須となっておりますので、

「マイナンバーカード」か「通知カード」を手元に準備しておいて下さい。

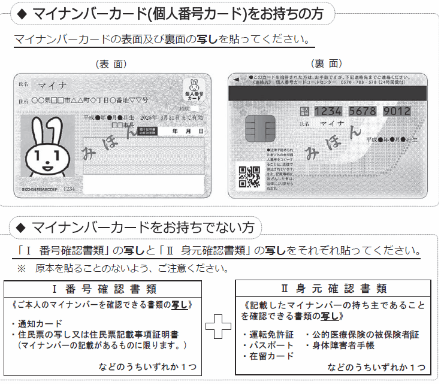

◆本人確認書類のコピー ※クリックで拡大

確定申告書を「書面で提出」する場合は本人確認用の書類のコピーを添付します。

※e-taxで送信する場合には不要です。

マイナンバーカードを持っている人は、

マイナンバーカードの「裏面」と「表面」。

マイナンバーカードが無い人は、

個人番号が記載してある「通知カード」と「身元確認書類」の2つが必要です。

※身元確認書類は上記画像を参考にして下さい。

提出直前までで大丈夫ですが、時間のある時にでもコピーを準備しておくといいと思います。

※次ページでも確定申告に必要なものを紹介しています。

★この記事を読んだ方はシェア/ブックマークで応援お願いします。

スポンサードリンク

お役立ち関連記事

ついでに読みたい

- まず確定申告の必要書類を準備(ふるさと納税ほか全般編)

- e-taxで電子証明書が期限切れでも送信する方法がある?

- 税制改正で特定口座年間取引にMRFも含まれるようになった

- e-taxで使うICカードリーダライタのおすすめと選び方

- e-taxによる確定申告のやり方や事前準備で必要なもの

- 投資の確定申告で受付時期はいつからいつまで納付期限は?

- 投資で確定申告の方法はどんなやり方がある?

- 投資での確定申告が必要か不要かをまず理解しておく

確定申告 メニュー確定申告 メニュー