IPO目論見書の見方と私が注目するポイントはこちら!

※まずは前ページ(目論見書を読むコツ)からご覧ください。

私がチェックしているのは以下の9ポイントのみです。

文章を読む上で念頭において起きたいのは成長余力がどこに、どれくらいありそうなのかを考えながら読むことが大事です。

目次

(1)どんな事業をしている会社なのかを確認

【確認する箇所】 目論見書前方のカラー表示部分、全般。

※「(株)ほぼ日」の目論見書より

IPO(新規株式公開)する会社は、知名度が無ければ名前だけでは事業内容をイメージすることはできないと思います。

どんな分野でどのような事業をしているかを大雑把につかみます。

また有名なチェーン店などで知名度があったとしても、海外や他分野の事業など意外なことが分かったりもしますので必ずチェックしてください。

投資するしないにかかわらず、読んでいてい一番面白いし勉強になると思います。

ほぼ日と言えば、ほぼ日手帳で有名ですがそれ以外は何をやっているのか意外と謎だったのですが、アパレル関連のコラボ商品やカレーの恩返しなど面白い商品を作っていることが分かったりしてとても興味深いことを知ることが出来ます。

一字一句、全部の文章を読み込む必要はありません。さらっと何をしている会社かを確認するだけでも十分です。

![]() 何でお金を稼いでいるかということが重要です。企業によっては本業以外の事業の方が大きかったりすることもありますので有名で知っているからと固定観念で思い込みしないように注意した方がいいです。

何でお金を稼いでいるかということが重要です。企業によっては本業以外の事業の方が大きかったりすることもありますので有名で知っているからと固定観念で思い込みしないように注意した方がいいです。

JR九州が上昇するときには、本業の運輸業が赤字なのに対して、不動産業が収益の柱になっていることが注目されました。

ここに書かれている業績などの数字やグラフは一般向けでとても見やすいですが、見せ方次第で良く見えすぎてしまうことがありますので騙されないようにして下さい。

自分の知らない分野だとよく分からないと思ってしまうかもしれませんが、どの事業の何に成長余力があるかは自分なりに理解する努力はした方がいいです。IT系、バイオ、飲食、小売など分野によってIPOの人気や価格形成に特徴があったりしますので最低限、そこは理解しておきたいところです。

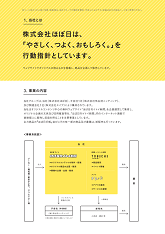

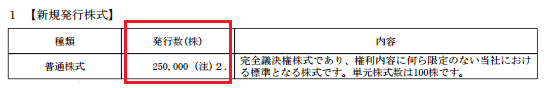

(2)IPOの対象となる株式の数量を確認

【確認する箇所】 「第一部【証券情報】」>「第1【募集要項】」>「発行数(株)」

【確認する箇所】 「第一部【証券情報】」>「第2【売出要項】」>「売出数(株)」

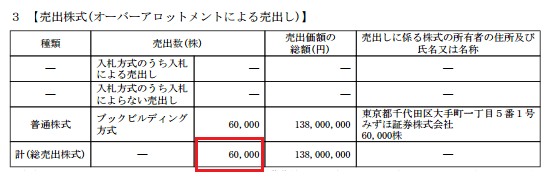

【確認する箇所】 「第一部【証券情報】」>「第2【売出要項】」>「3【売出株式(オーバーアロットメントによる売出し)】」

IPOで市場に売り出される株数のことで、上場前に投資家に配分される株数になりますが、

「新たに株式が発行されるもの」、「既存の株主が保有しているものを売り出すもの」、「主幹事が既存の株主から一時的に借りて売り出すもの(オーバーアロットメント)」の3種類が存在します。

この3種類を合算したものがIPOで実際に配分される数量になります。

売り出しだけだったり、オーバーアロットメントは無しなどいくつかのパターンがあります。

東証一部など大きな市場に上場するときは株数が多く、新興市場など小さい市場に上場するときは株数が少ないです。

上場する市場規模に応じてそれなりの想像はつきますが、細かい数字ではなく大雑把に大規模なのか小規模なのかを確認する程度で十分です。

売り出される株数が多いほどIPOの申し込み倍率が低くなり、

売り出される株数が少ないほどIPOの申し込み倍率が高くなるので当選しにくくなります。

![]() 市場に流通する株数が少ないほど株価は大きく変動する可能性があります。人気の銘柄については、IPOの抽選で外れた人のなかには上場した後に買いたいと思っている人が居るので、初値が公募価格の数倍にも高騰することはよくあることです。もちろん、売り出し株数が少なくても人気がなければ、いきなり初値が公募価格を下回ってしまうこともあります。株数が少なければ少ないほどIPOの応募で当選しにくいですが、人気の銘柄なら初値高騰の期待が持てるということです。

市場に流通する株数が少ないほど株価は大きく変動する可能性があります。人気の銘柄については、IPOの抽選で外れた人のなかには上場した後に買いたいと思っている人が居るので、初値が公募価格の数倍にも高騰することはよくあることです。もちろん、売り出し株数が少なくても人気がなければ、いきなり初値が公募価格を下回ってしまうこともあります。株数が少なければ少ないほどIPOの応募で当選しにくいですが、人気の銘柄なら初値高騰の期待が持てるということです。

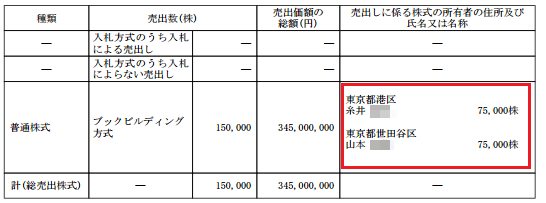

(3)売出しする場合、誰が多くの株式を売却するのかを確認

【確認する箇所】 「第一部【証券情報】」>「第2【売出要項】」>「売出数(株)」

既存の株主が保有しているものを売り出す場合、

誰が保有している株式をどれだけ売り出すのか明細が記載されていますので確認します。

![]() 親会社、自社の社員や親族など様々な株主が登場しますが、特に警戒しておきたいのは、ベンチャーキャピタルなどによる売り出しです。ベンチャーキャピタルとは、投資家から集めた資金をもとに企業価値を高めた上で上場させて利益を得ることが目的です。要するにベンチャーキャピタルが成長を最大限に高めた上で売り出す場合、成長余力が既にないかもしれないという可能性に警戒すべきです。その場合、初値が公募価格を下回ることがよくあります。もちろん、ベンチャーキャピタルが株式を売却したとしても成長余力が大きければ、株価は上昇しますのでこれだけで全てがわかるわけではありません。

親会社、自社の社員や親族など様々な株主が登場しますが、特に警戒しておきたいのは、ベンチャーキャピタルなどによる売り出しです。ベンチャーキャピタルとは、投資家から集めた資金をもとに企業価値を高めた上で上場させて利益を得ることが目的です。要するにベンチャーキャピタルが成長を最大限に高めた上で売り出す場合、成長余力が既にないかもしれないという可能性に警戒すべきです。その場合、初値が公募価格を下回ることがよくあります。もちろん、ベンチャーキャピタルが株式を売却したとしても成長余力が大きければ、株価は上昇しますのでこれだけで全てがわかるわけではありません。

(4)「想定発行価格」もしくは「想定売り出し価格」を確認

【確認する箇所】 「第一部【証券情報】」>「第1【募集要項】 」>「【募集の方法】の補足説明」

![]()

【確認する箇所】 「第一部【証券情報】」>「第2【売出要項】の補足説明」

![]()

新規発行と売出しの補足説明のところでそれぞれ想定価格というものが記載されています。

想定価格はどちらも同じ金額になっているはずなのでどちらか1つを確認すれば問題ありません。

上場による資金調達額を決める際の目安として設定されるものですが、

類似企業や経営者の意向などにより決められる最初の値付けです。

今後、最終的に公募価格(公開価格)が決定されるまでのプロセスにおいて基準となるものです。

![]() 需要申告(ブックビルディング)に参加する時点では、一般の投資家が目安となる幅をもたせた仮の株価(仮条件)が決定されていますがそれと比較して初値予想するために確認します。基本的に仮条件と想定価格は近い数字になるのですが、大きく数字が乖離する場合は警戒した方がいいです。仮条件は機関投資家の意見などをもとに算出されるそうですが、それにより需要期待が大きかった場合、なるべく高く売りたいという企業側の意向が強かったりすると仮条件が高くなる可能性があります。その分、割高になるのですから、初値の大きな上昇には期待できなくなる可能性があり、場合によっては公募割れもあるかもしれないなどを想定したりします。

需要申告(ブックビルディング)に参加する時点では、一般の投資家が目安となる幅をもたせた仮の株価(仮条件)が決定されていますがそれと比較して初値予想するために確認します。基本的に仮条件と想定価格は近い数字になるのですが、大きく数字が乖離する場合は警戒した方がいいです。仮条件は機関投資家の意見などをもとに算出されるそうですが、それにより需要期待が大きかった場合、なるべく高く売りたいという企業側の意向が強かったりすると仮条件が高くなる可能性があります。その分、割高になるのですから、初値の大きな上昇には期待できなくなる可能性があり、場合によっては公募割れもあるかもしれないなどを想定したりします。

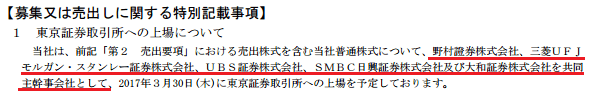

(5)共同主幹事を確認する

【確認する箇所】 「第一部【証券情報】」>「【募集又は売出しに関する特別記載事項】」

通常、主幹事は1社で証券取引所のページでも確認できますが、

共同主幹事として主幹事が複数存在する場合もありますので確認しておきます。

上記の場合は、主幹事の野村證券に加えて4社が共同主幹事となっていることがわかります。

![]() 主幹事は株式の割当てが必然的に多くなるため、投資家への配分が多く当たりやすい環境にあると言われておりますので、需要申告(ブックビルディング)する際、どこの証券会社で参加するかの参考になります。ただし主幹事であっても一般投資家にどれだけ回ってくるかはわからないので公募で当たりやすいかどうかはまた別の話として一つの判断材料として考えて下さい。

主幹事は株式の割当てが必然的に多くなるため、投資家への配分が多く当たりやすい環境にあると言われておりますので、需要申告(ブックビルディング)する際、どこの証券会社で参加するかの参考になります。ただし主幹事であっても一般投資家にどれだけ回ってくるかはわからないので公募で当たりやすいかどうかはまた別の話として一つの判断材料として考えて下さい。

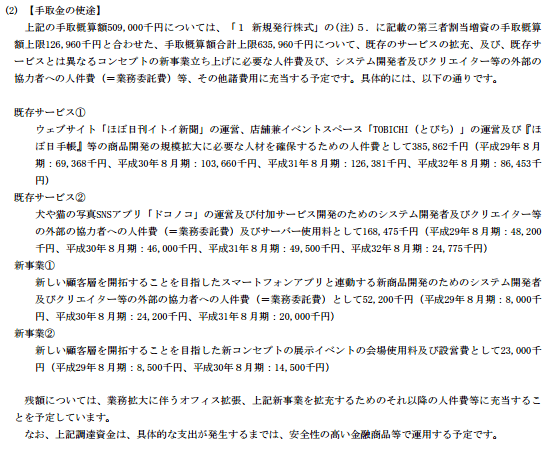

(6)新規発行分で資金調達したお金を何に使うか確認

【確認する箇所】 「第一部【証券情報】」>「【新規発行による手取金の使途】 」>「【手取金の使途】 」

新規発行された株式による資金調達で得た資金を何にどれくらいの金額を使うのかが確認できます。

オフィス移転、人件費、設備投資、新事業など企業により様々なものがあります。

![]() 上場してこれから何をしようとしているのか、どこに力を入れているのかなど、経営者のメッセージを読み取ることができます。新しく得た資金で何をするかを見ると今後の成長余力がどこにあるのかを確認するのにとても役立ちます。

上場してこれから何をしようとしているのか、どこに力を入れているのかなど、経営者のメッセージを読み取ることができます。新しく得た資金で何をするかを見ると今後の成長余力がどこにあるのかを確認するのにとても役立ちます。

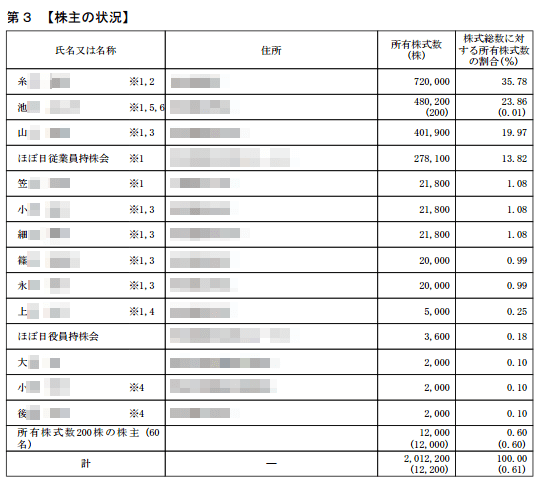

(7)公募、売り出し前に株主となっている人は誰かを確認する

【確認する箇所】 「第四部 【株式公開情報】」>「第3 【株主の状況】 」

公表時点で誰がどのくらいの割合の株数を所有しているのかが確認できます。

また、所有株式数の下段でカッコ表示されているのは、新株予約権で将来的に保有する可能性のある潜在的な所有者です。

![]() より沢山の株式を保有している人が誰なのかを注目します。沢山保有しているということは、上場後に沢山売却する可能性があることと同じなので株価に大きな影響を与えます。売却しない安心感のある所有者なのか、利益優先の所有者か。割合に極端な偏りがあるのかなど。初値で売るから上場後のことはどうでもいいと思ってしまう人がいるかもしれませんが、上場後の思惑というのは初値で買う人にとってはとても重要な判断材料なので初値にも影響します。

より沢山の株式を保有している人が誰なのかを注目します。沢山保有しているということは、上場後に沢山売却する可能性があることと同じなので株価に大きな影響を与えます。売却しない安心感のある所有者なのか、利益優先の所有者か。割合に極端な偏りがあるのかなど。初値で売るから上場後のことはどうでもいいと思ってしまう人がいるかもしれませんが、上場後の思惑というのは初値で買う人にとってはとても重要な判断材料なので初値にも影響します。

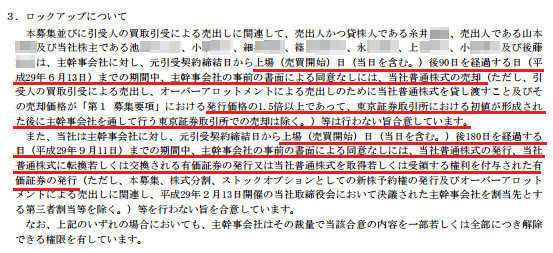

(8)ロックアップの期間や条件を確認する

【確認する箇所】 「第一部【証券情報】」>「【募集又は売出しに関する特別記載事項】>「ロックアップについて」

ロックアップとは、大株主が上場直後に一定期間、株式を売ることができないようにするための契約です。

一般的に上場後「90日」や「180日」などの期間が設定され、売却できないような取り決めがなされます。

※売却のほかに新規発行などを禁止する条件などもあります。

しかし、ロックアップには解除条件が付いていたりしますので注意して下さい。

通常、公開価格の「1.5倍」になった場合や、主幹事が特別に認めた場合などロックアップ期間であっても売却できるなどの解除条件があります。

上記の例では、上場後90日間は売却をおこなわないことと、発行価格の1.5倍以上になっても売却しないことが書かれており安心感は強いです。

それから、上場後180日間は株式の新規発行もしないことが書かれております。

![]() いわゆる上場ゴールという上場することが目的とした経営者も一部に存在しています。上場直後に大株主に売られてしまうリスクを考えると初値の上昇が抑制されてしまう可能性があります。ロックアップ期間を儲けることで投資家に安心感をもたらし、株価を安定させることができます。

いわゆる上場ゴールという上場することが目的とした経営者も一部に存在しています。上場直後に大株主に売られてしまうリスクを考えると初値の上昇が抑制されてしまう可能性があります。ロックアップ期間を儲けることで投資家に安心感をもたらし、株価を安定させることができます。

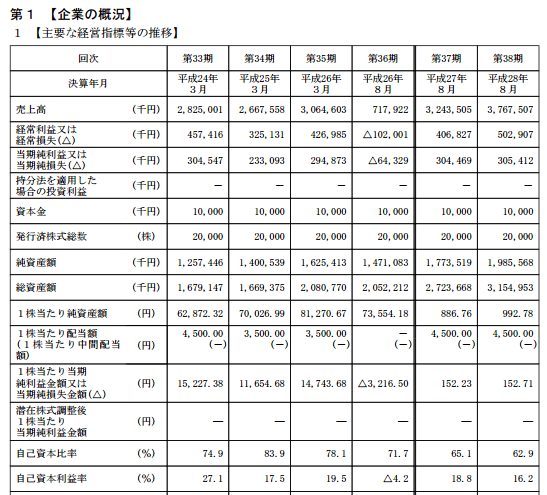

(9)直近の決算状況を確認

【確認する箇所】 「第二部【企業情報】」>「第1【企業の概況】

直近の売上高や利益の推移を確認することができます。

業績の評価については人それぞれだと思いますし、これ以外の情報など参考にするとよりよいと思いますが、最低限ここはチェックしておくとよいと思います。

売上が大きくても利益率が低かったり、その逆だったり、その企業の体質もイメージできると思います。

![]() 業績が毎年のように右肩上がりで高い成長率の伸びを示していれば期待できるのは誰もがわかると思いますが、上場時で頭打ちになっていることもありえるので、その先を予想することがとても重要です。また業績の推移が不安定だったり、直近が赤字だったとしても将来性が高ければ初値が高騰することがありますので業績が全てでもないのが難しいところです。成長余力を考える上での裏付けの一つとして確認しておくとよいと思います。

業績が毎年のように右肩上がりで高い成長率の伸びを示していれば期待できるのは誰もがわかると思いますが、上場時で頭打ちになっていることもありえるので、その先を予想することがとても重要です。また業績の推移が不安定だったり、直近が赤字だったとしても将来性が高ければ初値が高騰することがありますので業績が全てでもないのが難しいところです。成長余力を考える上での裏付けの一つとして確認しておくとよいと思います。

★この記事を読んだ方はシェア/ブックマークで応援お願いします。

スポンサードリンク

お役立ち関連記事

ついでに読みたい

- ネット証券会社でIPO応募するならここがおすすめ

- 証券会社のIPOの資金拘束と抽選はいつ?入金タイミング一覧

- はずせないネット証券のIPO抽選ルールを比較すると一目瞭然!

- IPOの目論見書とは?閲覧時に必ずチェックする9ポイント

- まずは上場予定IPOの最新情報を入手するところからはじめる

- 同一IPO銘柄を複数の証券会社で重複して需要申告はダメ!?

- IPO応募方法の流れやルールなどやり方を分かりやすく解説

- IPO株投資とはリスクよりリターンが大きい宝くじ?

IPO投資 メニューIPO投資 メニュー