危ない投資信託ヘッジファンドに注意!失敗しない方法(2)

危ない投資信託やヘッジファンドに注意して、手を出さなければいい。

危ないとはどういうことか、お話します。

(3)運用会社が資金を保有管理している

お金を運用してくれる運用会社が 「破綻」 した場合に、

資金が 「ゼロ(無価値)になる」 ものと 「ゼロ(無価値)にならない」 ものが存在します。

※ゼロ(無価値) = お金が1円も戻らない状態

その見分け方は、

運用会社自身が 「資金を保有」 しているケースは要注意です。

運用会社が破綻するということは、投資資金のほとんどが消失していることを意味しています。

破綻する前に運用が悪ければ、個人投資家が解約すれば済む話だと思うかもしれません。

ここが、落とし穴なのです。

運用会社自身が資金を保有しているということは、第三者の目にさらされていないので 「隠蔽(いんぺい)」 ができるということに繋がるからです。

「隠蔽」は、詐欺や悪質なケースでよく見かけます。顧客のために誠心誠意運用していたとしても隠蔽してしまうのです。なぜなら運用に失敗して成績がかなり悪化していることを公表してしまうと、資金が集まらなくなり運用が継続出来ないから。資金さえ集まれば、運用で取り戻せると考えるのですね。うまく運用でカバーできるかもしれませんが、そんな運用会社なんて信頼できませんよね。

必ず運用資金を第三者が管理しているものであることを確認するようにしてください。

一般的な証券会社で取り扱うような「投資信託」などは、第三者によって資金が保有され管理されています。

第三者にて資金を管理している場合、運用会社の成績が悪化しても隠蔽は出来ませんし、破綻した時点での資金は評価額に応じて個人投資家に戻ります。

第三者が資金を管理しているものだけに投資していれば、ゼロ(無価値)になることはありません。

ゼロ(無価値)リスクを回避するなら、必ず確認しておいて下さい。

(4)未公開投資案件(=一般に広く流通していない)

メジャーなものとして、

「未公開株」 などは聞いたことがあると思います。

未公開株は上場していない株で、通常の株取引では購入できないもののことです。

上場とは、「東証」、「大証」、「ジャスダック」・・・などで取引できるものを指します。

上場すると、一般に流通し流動性が高くなるので資金が集めやすくなります。しかし、株式会社になったとしても、厳しい基準を満たさないと上場できないのです。

経営に問題がある会社を上場させると投資家にとって大損害が出て混乱するのを防ぐようになっています。

上場していない会社の 「未公開株」 は規定などもあり、ほとんどのものは購入できません。

人づてに購入できるものはありえません。詐欺の可能性が高いので注意して下さい。

ほんの一部のみ少数の証券会社にて、取り扱いがあるようです。

「未公開株=グリーンシート銘柄」 と呼ばれるものです。

「未公開」というだけあって、ほとんどの人が存在をしらず目も向けていません。よって、買ったはいいけど売ることが大変難しいのです。

売りたいときに売れないというのは、企業が破綻しそうになると売却できないことを意味しているのです。

そうなると、ゼロ(無価値)になってしまうことが考えられます。

※債権整理などで、投資家に多少戻るケースもあると思います。

「未公開株」の場合、上場すると大きく株価が上昇することがあるので大きく儲けられることがあるのですが、それだけリスクが高いのです。ゼロ(無価値)を避けるために、手を出さないようにしましょう。

「株」のケースをご紹介しましたが、他にも一般に広く出まわっていないものには投資しないことです。

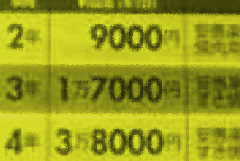

(5)配当を定期的に定額を出す

※定額ではなく、年数に応じて増額する場合さえあります。

運用会社の運用で利益が出ると、「配当」として利益の一部を支払うものが存在します。

投資家にとって、お小遣い感覚でよくある設計の投資商品です。

運用がうまくいっている場合は良いのですが、

継続性の観点で、無理があると言わざるをえないでしょう。

投資は時間の経過とともに、評価額が波のように 上下 するのが自然なのです。

要するに、運用成績が良い時もあれば悪い時もあるということ。

定期的に配当を支払うということは、運用成績が悪い時にも配当を支払わなければいけない時があるのです。

悪い時に配当金として支払っていると運用資金が減ります。定額の場合だとさらに運用が苦しくなるでしょう。たとえその後の運用がうまく言っても元の資金額に戻すには、並大抵のことではあります。損失が膨らむほど大変です。

損失が戻らないので、さらに運用に失敗して成績が悪化すれば配当金は、支払うことができなくなるでしょう。

そして、いつの間にか元本の損失が大幅に膨らんでいることでしょう。

隠蔽や無理な勧誘で運用を続けようとして最終的に破綻に追い込まれるケースがあります。

ゼロ(無価値)になるということです。

正常な運用をしているのであれば、運用成績に応じて、配当金を出すか出さないかを判断しているはずです。

利益額に応じて大きく支払うこともあれば、少ないこともあります。場合によっては、配当金を出さないで運用を維持します。配当を出す投資の場合は、これをチェックして欲しいですね。

★この記事を読んだ方はシェア/ブックマークで応援お願いします。

スポンサードリンク

お役立ち関連記事

ついでに読みたい

投資で大損しない方法投資で大損しない方法